作者:Glassnode,爱丽丝科恩;;编译:大榭智库

自上海以太坊升级以来,市场对流动性质押表现出明显的偏好。利多在ETH质押数量上占据绝对优势地位。从DeFi的资金流向也可以看出,stETH已经成为资产质押的首选。

摘要

4月中旬,以太坊推出了跑马圈地提现功能,进一步提升了市场对流动性质押的兴趣。

丽都在众多以太坊流动性质押服务商中建立了压倒性优势,拥有最高的LSD(流动性质押衍生品)供应量和流动性,并通过在DeFi的整合增强了网络效应,巩固了其在以太坊质押市场的领先地位。

随着LSD在DeFi中的应用,形成了一个新的趋势——LSD转入贷款协议质押,与质押相关的液体池TVL(总锁定值)下降。

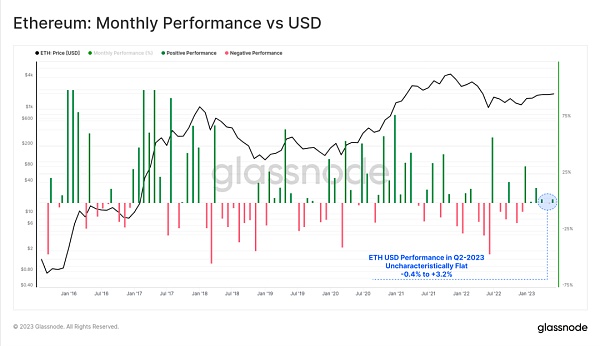

以太坊的性价比比较稳定。

最近几周,数字资产市场受到BTC ETF应用的影响,BTC的表现明显好于其他资产。虽然贝莱德申请BTC ETF将ETH价格提高了11.2%,但在第二季度末仅比4月份的开盘价高出6.4%,价格出乎意料地稳定。

图1:以太坊对比美元的价格表现

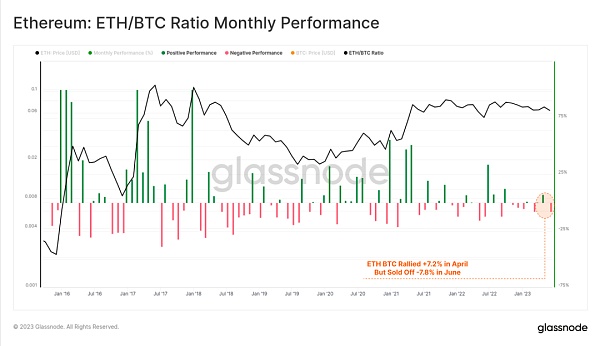

相比较而言,2023年很多数字资产表现不如BTC,ETH/BTC比值一度跌至0.060,为近50周以来的最低点。但这个比值已经回升到0.063,说明7月初市场出现反弹。

图2:以太坊:ETH/BTC比率月度表现

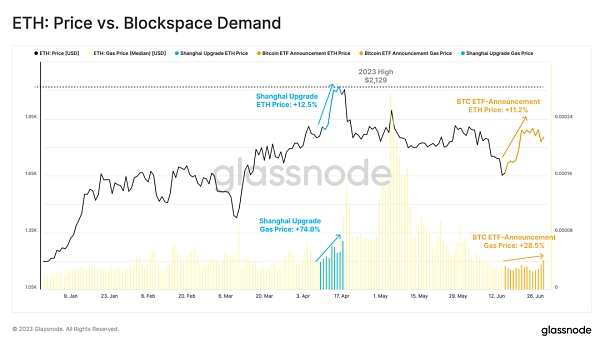

今年以来,ETH价格的上涨并没有引起连锁活动的波动。代表区块间需求的气费空一直保持在相对较低的水平,尤其是在ETF申报公布后的一周。在4月份上海升级期间,在ETH市场出现类似反弹之前,汽油费上涨了78%,而本周的涨幅为28%。

图3:以太坊价格与燃气费

新一波的承诺

虽然上海升级的硬分叉允许验证者撤回质押的ETH,但是升级并没有引发ETH的撤回潮,而是引发了新的质押潮。

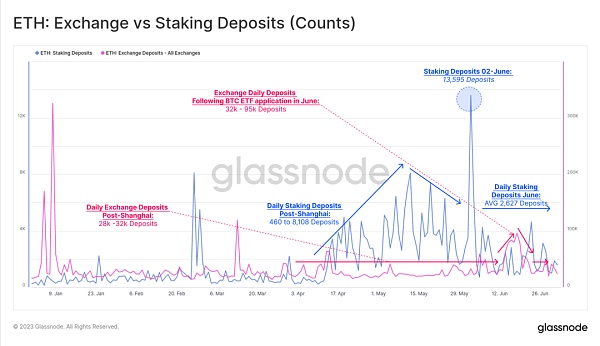

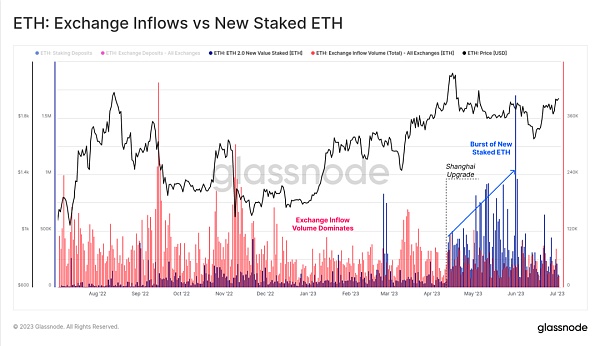

抵押活动(交易数量)在6月2日达到顶峰——超过13,595个新抵押(价值超过400,000 ETH)。我们可以和交易平台中的ETH交易量进行对比。在此期间,交易平台的ETH交易量一直保持在3万左右。

图4:交易平台的ETH交易量与质押活动数量

如果对比交易平台上ETH(蓝色)的质押金额和ETH(红色)的流入金额,可以明显看到新质押的ETH数量在快速上升。自上海升级以来,ETH质押活跃度一直保持高速增长,与交易平台流入量持平。

图5:交易平台流入与ETH质押活动增量

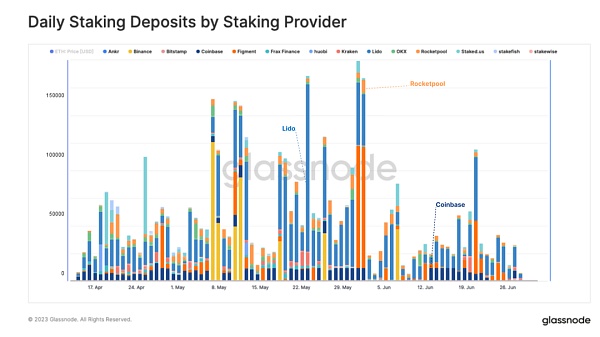

我们可以做进一步的详细分析,将每日质押存款按不同服务商进行划分,可以看出市场是有利于流动性质押服务商的,尤其是利多。

图6:按服务提供商划分每日质押存款。

丽都的优势

上述观察反映了市场对LSD(流动性质押衍生品)的需求,这些Token实际上是存放在质押池中的ETH质押凭证。

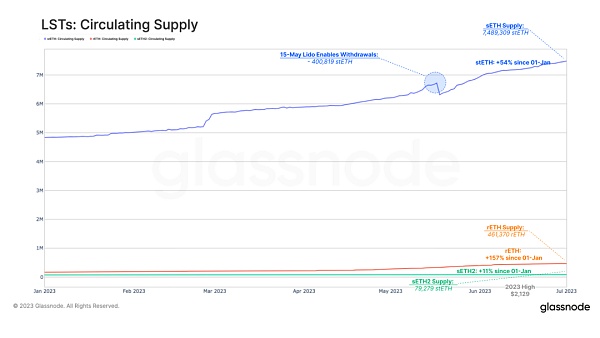

丽都于5月15日发布V.2版本更新,允许节点运营商提取质押的ETH,以便丽都的stETH持有人将其转换为ETH。发行后收回40万stETH(约7.21亿美元),导致stETH供应收缩。但ETH质押存款的巨幅增长,可以远远覆盖stETH的下滑,使得stETH再创新高,达到749万。

相比其他液体质押服务商,丽都的stETH供货量高出第二名16倍,当之无愧占据液体质押市场的领先地位。然而,自今年年初以来,Rocketpool的流动性质押衍生品(rETH)供应的增长速度是利多的三倍。

图7:7:LSD的循环供给

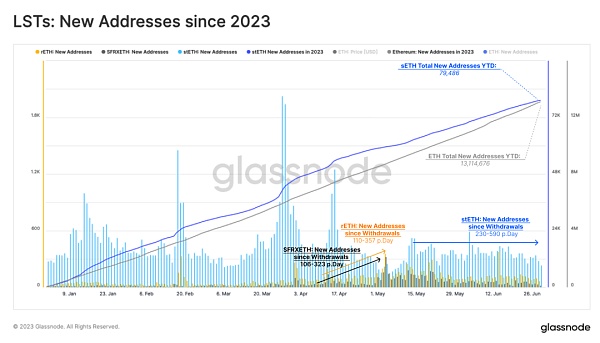

有趣的是,对丽都斯泰斯需求的增加并没有体现在斯泰斯新持有者数量的增加上。我们观察到,Rocketpool和FRAX的液体质押用户在沪升级后有所增加,但利多的新增用户并没有明显增加。

地址持有stETH的日增量一直在230-590之间波动,今年以来没有明显波动。由此可以得出结论,丽都新的质押存款实际上是现有stETH持有人在原有基础上增加质押存款所致。

图8:2023年以来LSD的新地址

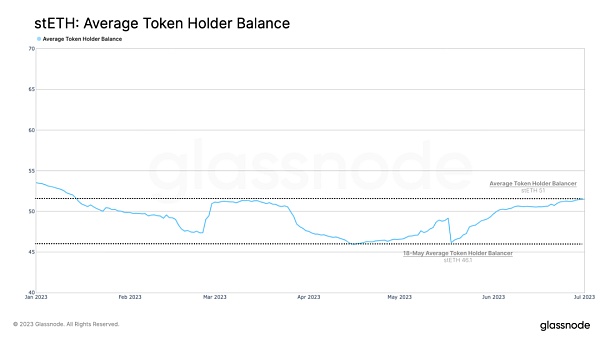

通过分析stETH持有人的平均余额,我们可以估计新发行stETH的分布情况。在丽都启用取款功能后,stETH持有者的平均余额降至46.1 stETH(8.3万美元)。

自上海升级以来,stETH的平均余额增加到51.0 stETH(100,000美元),这表明现有持有人确实在以stETH的形式增加其质押ETH的份额。这也说明丽都的流动性质押新增用户并没有明显增加。

图9:9:stETH持有者的平均余额

LSD在DeFi中的新用途

LSD的关键价值之一是与DeFi协议的集成。LSD持有者可以很容易地在去中心化的交易平台上交易LSD,或者将其作为抵押品,通过贷款协议获得收益。

自从LSD出现后,不同DeFi方案的活动越来越多,其中以Lido的stETH最为活跃。stETH在DeFi中的广泛应用是导致利多在流动性质押领域占据主导地位的另一个因素。然而,在一系列接受LSD的DeFi协议中,几个有趣的趋势正在发生。

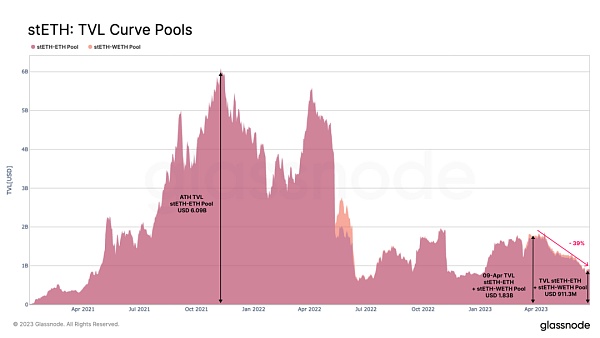

自上海升级以来,利多最大的流动性池stETH-ETH Curve pool的总锁定价值(TVL)已损失39%。现在,它正接近2022年5月Terra-Luna下跌后的去杠杆化水平。

图10:曲线池的总锁值

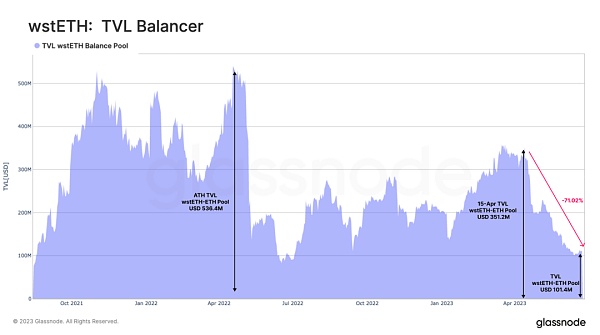

通过对平衡器wstETH-ETH池的分析,可以看出这种趋势更加明显。自4月15日以来,这个资金池的TVL下降了71%:从3.512亿美元降至1.014亿美元。

图11:平衡器的wstETH-ETH池的总锁定值

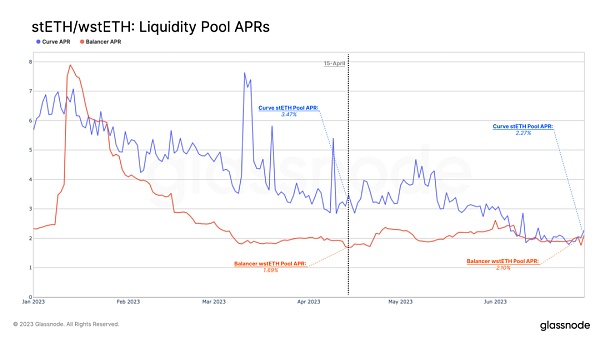

通过研究两个池子的年化收益率(APR)可以看出,它们在2023年呈现出一致的下降趋势。我们以4月15日为参照点,因为正是那个时候开始了新一波的质押,相关DEX上的流动性开始减少。

曲线stETH-ETH池年化收益率从4月15日的3.47%下降到目前的2.27%。另一方面,平衡器池在4月份达到最低点1.69%,之后小幅回升至2.10%。

注:流动性池的APR由不同的奖励结构组成,以不同类型的代币支付。利多用LDO奖励曲线流动性提供者,这个奖励计划将于6月1日结束。鉴于这两个平台的APR趋势截然不同,这种不断变化的奖励结构本身不会导致流动性下降。

可能是自从开放戒断后,APR对LSD池变得有些无关紧要了。在上海升级之前,流动性池是出质人唯一的流动性来源。不过现在stETH和ETH在DEX上的交易要求已经降低,用户可以直接在平台上完成投或者赎回。

这可能意味着做市商认为DeFi流动性提供者的回报更少。此外,由于美国监管部门加强了审查,一些头部做市商的撤退可能会进一步加剧这一趋势。

图12:steth和wsteeh流动性池的年化收益率

因为我们看到流动性的减少是一个持续的趋势,而不是少数玩家的离开导致的流动性的突然撤出,所以我们暂时认为这些流动性的减少可能更多的是因为结构性的变化。

另一种解释可能是,由于其他DeFi协议的新收入来源,流动性提供者的潜在机会成本增加了。Aave或Compound等贷款池允许LSD作为抵押品,并与ETH一起使用。

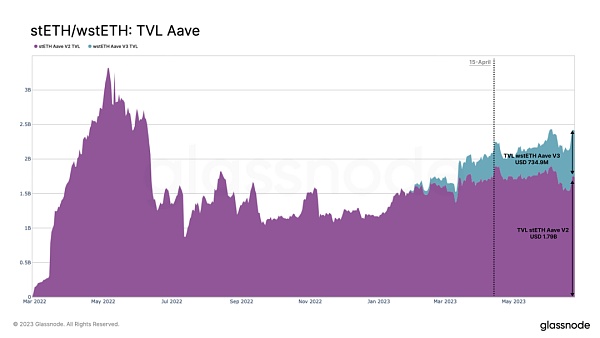

Aave的总锁定值大幅提升,尤其是V3贷款池中的wstETH。自2023年1月下旬推出以来,wstETH Pool的价值已扩大到超过7.349亿新元,而stETH Pool则徘徊在17.9亿美元左右。

图13:AAVE stETH和wstETH的总锁定值

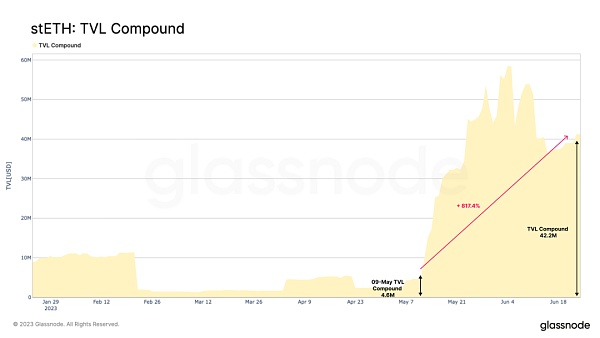

自今年年初推出以来,Compound V3 wstETH池也有了显著增长,现在在stETH中拥有超过4220万美元。仅5月9日至今就增长了817%。与ETH甚至稳定货币相比,LSD这种有利可图的流动性质押衍生品似乎正在成为更具吸引力的抵押品。

图14:化合物V3 WST Eth池的总锁定值

摘要

上海以太坊的升级于4月中旬完成,参与者可以提取已抵押的以太坊。而不是催生一波提现潮,反而进一步加速了质押存款活动,市场对流动性质押衍生品LSD表现出明显的偏好。

其中,丽都至今占据了最大的市场份额,占了750万份ETH质押。丽都的stETH在DeFi领域也有重要表现——被用作首选抵押品。自上海升格以来,DeFi领域的stETH分布发生了明显的变化。DEX的流动性池缩小了,而贷款协议中使用的抵押品数量却增加了。

所有这些都表明,投资者可能会采取质押收益最大化的策略,并通过借贷杠杆建立stETH敞口,以放大自己的收益率。

温馨提示:注:内容来源均采集于互联网,不要轻信任何,后果自负,本站不承担任何责任。若本站收录的信息无意侵犯了贵司版权,请给我们来信,我们会及时处理和回复。

原文地址"defi提供流动性,流动性资产赋能平台":http://www.ljycsb.cn/qukuailian/210317.html。

微信扫描二维码投放广告

▲长按图片识别二维码