原作者:

原始来源:

注:本文来自Twitter,MarsBit整理如下:

如何在@uniswap以单一货币持仓进行LP质押,赚取高效收益,建立中性持仓策略?

@0xAlexEuler在Medium发表了一篇详细的文章分享实际操作和回报的方式,是我总结翻译的中文。

很久没有找到文章和推文翻译了。如果你喜欢这些帖子,请点赞并发微博。让我们开始吧。

我们先来了解如何从$ETH单一货币策略中借入$USDC,在@ Aaveaave抵押$ETH,在Uniswap提供流动性,实现市场中性的流动性策略。

该策略包括几个步骤:

(I)通过首先持有$ETH赚取Aave的贷款收入

㈡在Aava中设定一个安全健康系数,如1.6。

(iii)将部分$ETH存入Aave,并借入$USDC,以达到规定的健康系数。

(iv)将借入的USDC和剩余的ETH存入Uniswap以获得收入。

为什么这个策略值得关注?

这是一个有趣的一阶(δ)市场中性策略,与ETH/USDC(或几乎任何一对)价格波动无关。

这意味着通过组合多个空 head策略,策略对单一资产是中性的,使其几乎不受价格波动的影响。

在Uniswap上持续获得高回报,同时保持不受价格波动影响的投资组合,这似乎是一个梦想。

然而,即使有一个精心设计的策略,Uniswap的非永久性损失(IL)仍然会影响投资组合的价值。

但作为二阶价格影响(γ),当价格小幅波动时,IL可以忽略。因此,虽然价格略有波动,但你的投资组合可以保持稳定。

实际操作是怎样的?

为了便于可视化,让我们先设定几个假设:

将1 ETH纳入战略

ETH/USDC价格固定为1(为简单起见)。

Uniswap交易区间在0.56-1.8 ETH/USDC之间。

健康系数设为1.2。

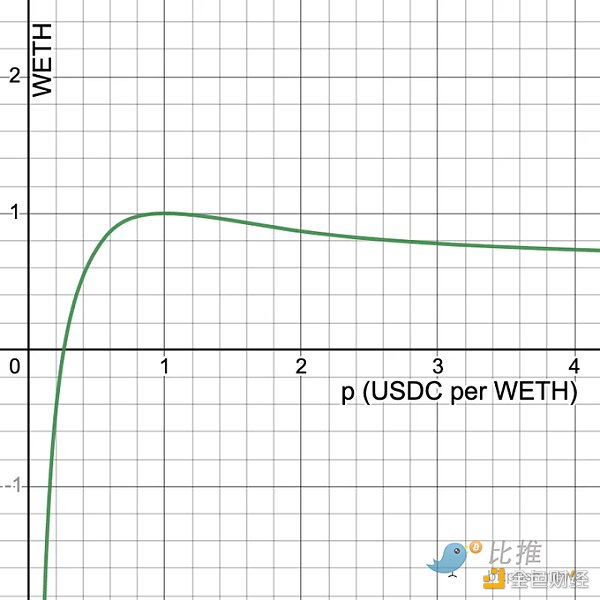

根据上述条件,投资组合与价格的关系如下:

值得注意的是,当价格=1时,投资组合价值随价格变化相对稳定。

但价格偏离1越大,价值偏离越大,这是因为出现了非永久性的损失。

有趣的是,投资组合价值的图表与典型的非永久性损失模式非常相似。

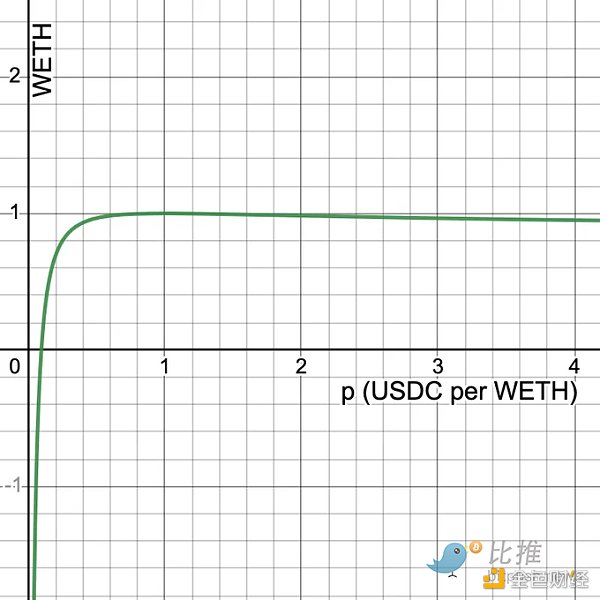

那么,如何才能让投资组合价值更加稳定呢?

有两种方法:

1.提高健康系数,从而限制接触Uniswap。

2.扩大Uniswap的价格范围,从而限制Uniswap的杠杆作用和非永久性损失。

根据上述条件,投资组合与价格的关系如下:

在这种情况下,我们注意到投资组合价值对价格变化的敏感度要低得多。

这是Deos链接,您可以在这里尝试不同的参数:

这种策略如何提高uniswapplp的收入?

通过这种单一代币策略,你可以自由选择任何一个有这种代币的流动性池,寻找收益。

运气好的话,甚至可以找到激励收益高达1000%的流动性池,大大提升你的投资组合。

例如,如果你的目标是赚取ETH收入,你可以从ETH/ Pool开始赚取费用。

如果你发现ETH/wstETH池提供了更好的费用和激励,你可以转向这个池。

重复以上步骤,跳入不同的流动性池,就能找到最高的收益和激励。

这使你能够优化你的收入,充分利用你的投资。

单一货币中性头寸策略可以提供高回报,但应注意以下限制:

(I)为了有效地实施该策略,两个令牌都需要在线。

(二)如果决定转投新的移动池,需要保证代币价格回归原价,否则将面临不可预知的损失。

(iii)还应考虑Aave的贷款利率,因为这些利率可能会影响战略的整体盈利能力。

结论

在Uniswap上使用高收益单令牌策略是一种高效的收益方式,可以实现收益最大化,增加投资。

通过精心选择合适的流动性池,并使用Aave上的贷款利率,您可以最小化暂时损失,最大化收益。

虽然有一些需要注意的问题,但是潜在的回报让这个策略很有意思。

温馨提示:注:内容来源均采集于互联网,不要轻信任何,后果自负,本站不承担任何责任。若本站收录的信息无意侵犯了贵司版权,请给我们来信,我们会及时处理和回复。

原文地址"uniswap代币有什么用,uniswap交易机制":http://www.ljycsb.cn/qukuailian/231474.html。

微信扫描二维码投放广告

▲长按图片识别二维码